Krungthai GLOBAL MARKETS เผยค่าเงินบาทเปิดเช้านี้ที่ระดับ 33.70 บาทต่อดอลลาร์ “อ่อนค่าลงหนัก” จากระดับปิดสัปดาห์ก่อนหน้าที่ระดับ 33.50 บาทต่อดอลลาร์

เมื่อวันที่ 9 ก.ย.67 นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย เปิดเผยว่า นับตั้งแต่ช่วงวันศุกร์ที่ผ่านมา เงินบาทเคลื่อนไหวผันผวนสูง (แกว่งตัวในกรอบ 33.35-33.78 บาทต่อดอลลาร์) โดยมีจังหวะแข็งค่าขึ้นเร็ว ตามการอ่อนค่าลงของเงินดอลลาร์และการปรับตัวขึ้นทดสอบโซนแนวต้านของราคาทองคำ หลังยอดการจ้างงานยอดภาคเกษตรกรรม (Nonfarm Payrolls) เดือนสิงหาคม เพิ่มขึ้นเพียง +1.42 แสนตำแหน่ง น้อยกว่าที่ตลาดประเมินไว้ราว +1.6 แสนต่ำแหน่ง อีกทั้งยอดการจ้างงานในช่วงเดือนก่อนๆ ก็ถูกปรับลดลงพอสมควร อย่างไรก็ดี รายงานข้อมูลการจ้างงานสหรัฐฯ โดยรวมไม่ได้แย่ไปทั้งหมด ทำให้ผู้เล่นในตลาดยังไม่มั่นใจว่า เฟดจะสามารถเร่งลดดอกเบี้ย -50bps ในการประชุมเดือนกันยายนนี้ หลังอัตราการว่างงาน (Unemployment Rate) ได้ปรับลดลงเล็กน้อยสู่ระดับ 4.2% ส่วนอัตราการเติบโตของค่าจ้าง (Average Hourly Earnings) ก็เร่งตัวขึ้น +3.8%y/y ซึ่งภาพดังกล่าว รวมถึงภาวะปิดรับความเสี่ยง (Risk-Off) ของตลาดการเงินได้หนุนให้เงินดอลลาร์พลิกกลับมาแข็งค่าขึ้นบ้าง ส่วนราคาทองคำก็ปรับตัวลดลงเกือบ -40 ดอลลาร์ต่อออนซ์ กลับสู่โซนแนวรับระยะสั้นอีกครั้ง ส่งผลให้เงินบาทพลิกกลับมาอ่อนค่าลง

สัปดาห์ที่ผ่านมา เงินบาทแข็งค่าขึ้นมากกว่าที่คาด ตามจังหวะการอ่อนค่าลงของเงินดอลลาร์จากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ที่ออกมาแย่กว่าคาด โฟลว์ขายทำกำไรทองคำและแรงซื้อสินทรัพย์ไทยจากนักลงทุนต่างชาติ

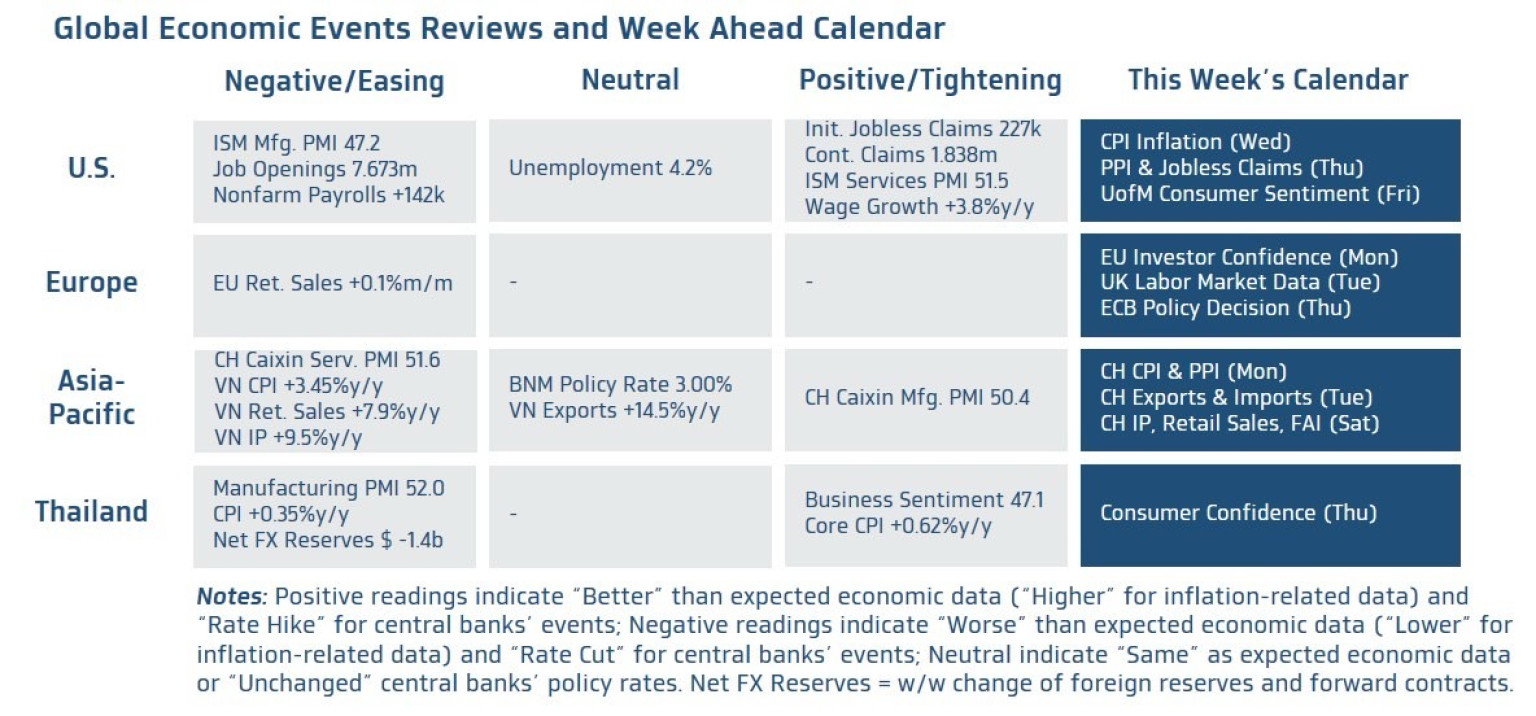

สำหรับสัปดาห์นี้ เราประเมินว่า ควรรอจับตา ผลการประชุมธนาคารกลางยุโรป (ECB) พร้อมรอลุ้น รายงานข้อมูลอัตราเงินเฟ้อ CPI สหรัฐฯ และรายงานข้อมูลเศรษฐกิจสำคัญรายเดือนของจีน

มุมมองเศรษฐกิจทั่วโลก

▪ ฝั่งสหรัฐฯ – ผู้เล่นในตลาดจะรอลุ้น รายงานอัตราเงินเฟ้อ CPI รวมถึง ดัชนีราคาผู้ผลิต PPI เดือนสิงหาคม ซึ่งจะเป็นหนึ่งในปัจจัยที่ส่งผลกระทบต่อการตัดสินใจของเฟดในการประชุมเดือนกันยายนนี้ได้ โดยหากอัตราเงินเฟ้อชะลอลงมากกว่าคาด หรือ ชะลอลงต่อเนื่อง ก็อาจทำให้ผู้เล่นในตลาดยังคงคาดหวังว่า เฟดอาจเร่งลดดอกเบี้ย -125bps ได้ทั้งในปีนี้และในปีหน้า นอกจากนี้ ผู้เล่นในตลาดจะรอติดตามภาวะตลาดแรงงานสหรัฐฯ ผ่านรายงานยอดผู้ขอรับสวัสดิการการว่างงาน (Jobless Claims) ทั้งนี้ แนวโน้มยอดผู้ขอรับสวัสดิการการว่างงาน ทั้ง ยอดผู้ขอรับสวัสดิการการว่างงานครั้งแรก (Initial Jobless Claims) และยอดผู้ขอรับสวัสดิการการว่างงานต่อเนื่อง (Continuing Jobless Claims) ยังไม่ได้สะท้อนภาพตลาดแรงงานที่แย่ลงชัดเจนอย่างที่บรรดาผู้เล่นในตลาดต่างกังวล ทำให้เราคงมุมมองเดิมว่า เฟดอาจทยอยลดดอกเบี้ยราว -25bps ในแต่ละการประชุมที่เหลือในปีนี้ รวมเป็นการลดดอกเบี้ย -75bps และลดดอกเบี้ยอีกราว -100bps ในปีหน้า ทว่า เฟดก็มีโอกาสลดดอกเบี้ยได้มากกว่าที่เราประเมินไว้ หากตลาดแรงงานสหรัฐฯ แย่ลงชัดเจน มากกว่าที่เราคาด ซึ่งควรจะเห็นการเร่งตัวขึ้นของยอดผู้ขอรับสวัสดิการการว่างงาน พร้อมกับยอดการจ้างงานที่ลดลงต่อเนื่อง

▪ ฝั่งยุโรป – ไฮไลท์สำคัญจะอยู่ที่ผลการประชุมธนาคารกลางยุโรป (ECB) โดยเรามองว่า ECB จะปรับลดอัตราดอกเบี้ย (Deposit Facility Rate) -25bps สู่ระดับ 3.50% พร้อมกันนั้น ทาง ECB อาจส่งสัญญาณพร้อมทยอยลดดอกเบี้ยต่อเนื่อง สอดคล้องกับมุมมองของผู้เล่นในตลาดที่ประเมินว่า ECB จะสามารถลดดอกเบี้ยได้ราว 2-3 ครั้งในปีนี้ (รวมการประชุมเดือนกันยายน) นอกจากนี้ ผู้เล่นในตลาดจะรอประเมินแนวโน้มนโยบายการเงินของธนาคารกลางอังกฤษ (BOE) ผ่านรายงานข้อมูลตลาดแรงงานอังกฤษ ซึ่งหากตลาดแรงงานอังกฤษชะลอตัวลงมากขึ้นชัดเจน ก็อาจเพิ่มโอกาสที่ BOE อาจลดดอกเบี้ยได้มากกว่าที่ผู้เล่นในตลาดประเมินไว้ (ล่าสุดผู้เล่นในตลาดเชื่อว่า BOE อาจลดดอกเบี้ยได้อีกราว 1-2 ครั้ง) ซึ่งในกรณีดังกล่าวอาจกดดันให้เงินปอนด์อังกฤษ (GBP) อ่อนค่าลงได้บ้าง นอกจากนี้ ควรจับตาสถานการณ์การเมืองฝรั่งเศส หลังฝรั่งเศสได้นายกรัฐมนตรีคนใหม่ Michel Barnier ผู้เคยเป็นหัวหน้าทีมเจรจาข้อตกลง Brexit ของทางสหภาพยุโรป (EU) ทั้งนี้ การเมืองฝรั่งเศสยังมีความไม่แน่นอนอยู่ เนื่องจากรัฐบาลของนายกฯ Michel Barnier มีความเสี่ยงเผชิญการอภิปรายไม่ไว้วางใจ และเริ่มเจอการประท้วงต่อต้านจากประชาชน หลังพรรคฝั่งซ้าย (New Popular Front) ที่ชนะการเลือกตั้งกลับไม่ได้เป็นผู้จัดตั้งรัฐบาลและได้ตำแหน่งนายกฯ อย่างที่ควรจะเป็น

▪ ฝั่งเอเชีย – ผู้เล่นในตลาดจะรอลุ้นรายงานข้อมูลเศรษฐกิจสำคัญของจีนในเดือนสิงหาคม อาทิ ยอดค้าปลีก (Retail Sales) ยอดการส่งออกและนำเข้า (Export & Imports) และอัตราเงินเฟ้อ CPI ซึ่งหากข้อมูลดังกล่าวออกมาดีกว่าคาด สะท้อนภาพการฟื้นตัวที่ดีขึ้นของเศรษฐกิจจีน ก็อาจช่วยหนุนความเชื่อมั่นของผู้เล่นในตลาด ส่งผลดีต่อแนวโน้มตลาดการเงินจีนและอาจช่วยพยุงค่าเงินหยวนของจีน (CNY)

▪ ฝั่งไทย – ผู้เล่นในตลาดจะรอติดตามรายงานดัชนีความเชื่อมั่นผู้บริโภค (Consumer Confidence) เดือนสิงหาคม เพื่อประเมินแนวโน้มการบริโภคภาคเอกชน ซึ่งเป็นหนึ่งในเครื่องยนต์สำคัญของเศรษฐกิจ

สำหรับ แนวโน้มของค่าเงินบาท เราคงมุมมองเดิมว่า เงินบาทมีโอกาสทยอยอ่อนค่าลง (เราจะมั่นใจมากขึ้น หากเงินบาทสามารถอ่อนค่าเหนือระดับ 34.00 บาทต่อดอลลาร์ ได้ชัดเจน) แต่เงินบาทก็อาจแข็งค่าขึ้นบ้าง หากผู้เล่นในตลาดยังคงเชื่อมั่นว่าเฟดจะเร่งลดดอกเบี้ย อนึ่ง ควรจับตารายงานข้อมูลเศรษฐกิจสำคัญของจีน ที่จะกระทบทิศทางเงินหยวนจีน (CNY) พร้อมติดตามทิศทางฟันด์โฟลว์นักลงทุนต่างชาติ ซึ่งอาจเริ่มทยอยขายทำกำไรสินทรัพย์ไทย รวมถึงจับตาการเคลื่อนไหวของราคาสินค้าโภคภัณฑ์ โดยเฉพาะราคาทองคำ

ในส่วนเงินดอลลาร์นั้น เรามองว่า เงินดอลลาร์อาจรีบาวด์แข็งค่าขึ้นบ้าง หากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ไม่ได้ออกมาแย่กว่าคาดชัดเจน หรืออัตราเงินเฟ้อไม่ได้ชะลอตัวลงหนัก นอกจากนี้ เงินดอลลาร์อาจพอได้แรงหนุนจากบรรยากาศปิดรับความเสี่ยงของตลาดและโอกาสที่เงินยูโร (EUR) อาจอ่อนค่าลง หาก ECB ส่งสัญญาณพร้อมลดดอกเบี้ยต่อเนื่อง

เราคงคำแนะนำว่า ผู้เล่นในตลาดควรเลือกใช้เครื่องมือในการปิดความเสี่ยงอัตราแลกเปลี่ยนที่หลากหลายมากขึ้น ท่ามกลางความผันผวนของเงินบาท รวมถึงสกุลเงินอื่นๆ ที่สูงขึ้นกว่าช่วงอดีตที่ผ่านมาพอสมควร โดยผู้เล่นในตลาดอาจเลือกใช้เครื่องมือเพิ่มเติม อาทิ Options หรือ Local Currency ควบคู่ไปกับการปิดความเสี่ยงผ่านการทำสัญญา Forward มองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 33.40-34.10 บาท/ดอลลาร์ ส่วนกรอบเงินบาทวันนี้ คาดว่าจะอยู่ที่ระดับ 33.65-33.85 บาท/ดอลลาร์

#เงินบาท #เงินตรา #ข่าววันนี้ #กรุงไทย #สยามรัฐ