Krungthai GLOBAL MARKETS เผยค่าเงินบาทเปิดเช้านี้ ที่ระดับ 35.10 บาทต่อดอลลาร์ “แข็งค่าขึ้น” จากระดับปิดสัปดาห์ก่อนหน้า ที่ระดับ 35.29 บาทต่อดอลลาร์ (ระดับปิด ณ วันศุกร์ที่ 9 สิงหาคม)

นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย เปิดเผยว่า นับตั้งแต่ช่วงวันศุกร์ที่ผ่านมาและช่วงวันจันทร์ ซึ่งเป็นวันหยุดทำการของตลาดการเงินไทย เงินบาทได้แกว่งตัวเคลื่อนไหวผันผวนในกรอบ sideways ก่อนที่จะทยอยแข็งค่าขึ้นต่อเนื่อง หลุดโซนแนวรับระยะสั้นแถว 35.15-35.20 บาทต่อดอลลาร์ที่เราได้ประเมินไว้ (แกว่งตัวในกรอบ 35.08-35.31 บาทต่อดอลลาร์) โดยเงินบาทได้แรงหนุนฝั่งแข็งค่า ตามโฟลว์ธุรกรรมขายทำกำไรทองคำ หลังราคาทองคำ (XAUUSD) ทยอยปรับตัวขึ้นต่อเนื่อง เข้าใกล้โซนแนวต้านระยะสั้นแถว 2,470-2,480 ดอลลาร์ต่อออนซ์ นอกจากนี้ เงินบาทยังได้แรงหนุนเพิ่มเติม จากการอ่อนค่าลงของเงินดอลลาร์ หลังผลสำรวจคาดการณ์ของผู้บริโภคโดยเฟดสาขานิวยอร์ก (NY Fed’s Survey of Consumer Expectations) สะท้อนว่า ผู้บริโภคประเมินคาดการณ์อัตราเงินเฟ้อระยะกลาง (3 ปี) ลดลงมากขึ้นสู่ระดับ 2.3% จากระดับ 2.8% ในผลสำรวจเดือนก่อนหน้า นอกจากนี้ คาดการณ์การผิดนัดชำระหนี้ (Delinquency Expectations) ก็เพิ่มสูงขึ้นเช่นกัน สะท้อนจากความเสี่ยงที่จะผิดนัดชำระหนี้ขั้นต่ำในอีก 3 เดือนข้างหน้า ที่เพิ่มสูงขึ้น แตะระดับสูงสุดนับตั้งแต่เดือนเมษายน 2020 ในช่วงวิกฤต COVID-19

สัปดาห์ที่ผ่านมา เงินดอลลาร์รีบาวด์ขึ้น หลังผู้เล่นในตลาดคลายกังวลแนวโน้มเศรษฐกิจสหรัฐฯ และปรับลดความคาดหวังต่อแนวโน้มการเร่งลดดอกเบี้ยของเฟด

สำหรับสัปดาห์นี้ เราประเมินว่า ควรระวังการปรับมุมมองต่อแนวโน้มดอกเบี้ยนโยบายของเฟดและ BOE จากรายงานข้อมูลเศรษฐกิจสำคัญสหรัฐฯ และอังกฤษ พร้อมเตรียมรับมือความผันผวนจากปัญหาการเมืองฝรั่งเศสและการเมืองไทย รวมถึงสถานการณ์ความขัดแย้งในตะวันออกกลาง

มุมมองเศรษฐกิจทั่วโลก

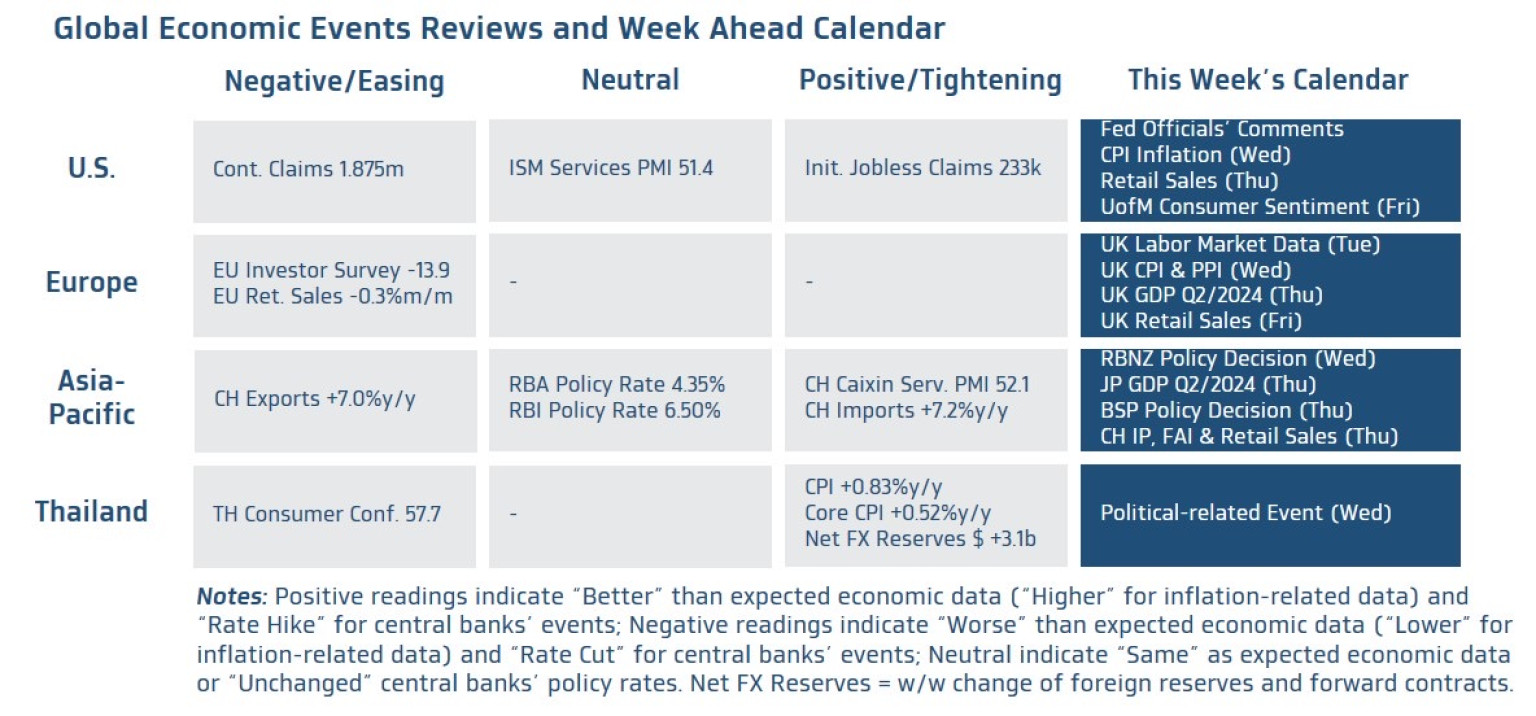

▪ ฝั่งสหรัฐฯ – ไฮไลท์สำคัญจะอยู่ที่ สัญญาณเกี่ยวกับแนวโน้มเงินเฟ้อสหรัฐฯ ทั้งรายงาน อัตราเงินเฟ้อ CPI และดัชนีราคาผู้ผลิต PPI นอกจากนี้ ผู้เล่นในตลาดจะรอประเมินภาพเศรษฐกิจสหรัฐฯ ผ่าน รายงานยอดค้าปลีก (Retail Sales) และดัชนีความเชื่อมั่นผู้บริโภค โดยมหาวิทยาลัยมิชิแกน (U of Michigan Consumer Sentiment) พร้อมกันนั้น ผู้เล่นในตลาดจะรอติดตาม ถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด เพื่อประกอบการประเมินทิศทางนโยบายการเงินของเฟด โดยล่าสุด จาก CME FedWatch Tool ผู้เล่นในตลาดเริ่มทยอยปรับลดความคาดหวังต่อแนวโน้มการเร่งลดดอกเบี้ยของเฟด จากเดิมที่เคยเชื่อว่า เฟดอาจลดดอกเบี้ยถึง -125bps ในปีนี้ (-50/-50/-25 ในการประชุมอีก 3 ครั้งที่เหลือในปีนี้) ผู้เล่นในตลาดก็เริ่มมองว่า เฟดอาจลดดอกเบี้ยราว -100bps (-50/-25/-25 ในการประชุมอีก 3 ครั้งที่เหลือในปีนี้) ซึ่งโอกาสที่เฟดอาจลดดอกเบี้ยถึง -50bps ได้ทยอยลดลงจนเกือบต่ำกว่า 50%

▪ ฝั่งยุโรป – ผู้เล่นในตลาดจะรอประเมินแนวโน้มเศรษฐกิจอังกฤษและทิศทางนโยบายการเงินของธนาคารกลางอังกฤษ (BOE) ผ่านรายงาน อัตราการเติบโตเศรษฐกิจในไตรมาสที่ 2, ยอดค้าปลีก, ข้อมูลตลาดแรงงาน (โดยเฉพาะ อัตราการเติบโตของค่าจ้าง) รวมถึงสัญญาณเกี่ยวกับเงินเฟ้อ อย่าง อัตราเงินเฟ้อ CPI และดัชนีราคาผู้ผลิต PPI โดยหากภาพเศรษฐกิจอังกฤษมีแนวโน้มชะลอตัวลงชัดเจนมากขึ้น ก็อาจเพิ่มโอกาสที่ BOE จะลดดอกเบี้ยลงในปีนี้ได้อีกราว 2-3 ครั้ง ซึ่งภาพดังกล่าวอาจกดดันให้เงินปอนด์อังกฤษ (GBP) ผันผวนอ่อนค่าลงได้ นอกจากนี้ ผู้เล่นในตลาดจะรอติดตามประเด็นการเมืองฝรั่งเศส ว่าพรรคฝ่ายซ้ายและพันธมิตรที่นำโดย พรรค New Popular Front จะสามารถจัดตั้งรัฐบาลที่มีเสียงข้างมากในสภาได้สำเร็จหรือไม่ โดยเราประเมินว่า ความไม่แน่นอนของสถานการณ์การเมืองฝรั่งเศส อาจเป็นปัจจัยที่กดดันภาพตลาดทุนฝรั่งเศส และส่งผลให้เงินยูโร (EUR) เสี่ยงผันผวนอ่อนค่าในช่วงนี้

▪ ฝั่งเอเชีย – ผู้เล่นในตลาดจะรอลุ้นรายงานอัตราการเติบโตเศรษฐกิจญี่ปุ่นในไตรมาสที่ 2 พร้อมรอติดตามรายงานข้อมูลเศรษฐกิจสำคัญรายเดือนของจีน อาทิ ยอดผลผลิตอุตสาหกรรม (Industrial Production) และยอดค้าปลีกเป็นต้น ในส่วนของนโยบายการเงิน ผู้เล่นในตลาดเริ่มประเมินว่า ธนาคารกลางนิวซีแลนด์ (RBNZ) และธนาคารกลางฟิลิปปินส์ (BSP) อาจเริ่มส่งสัญญาณพร้อมทยอยลดดอกเบี้ยลง โดยนักวิเคราะห์บางส่วนก็ประเมินว่า RBNZ และ BSP อาจเริ่มทยอยลดดอกเบี้ย -25bps ในการประชุมเดือนสิงหาคมนี้ หลังอัตราเงินเฟ้อได้ชะลอลงเข้าสู่เป้าหมาย พร้อมกับภาพการชะลอตัวลงของกิจกรรมทางเศรษฐกิจ ขณะเดียวกันเสถียรภาพของค่าเงินก็มีแนวโน้มดีขึ้น หลังเงินดอลลาร์ได้ทยอยอ่อนค่าลงบ้าง

▪ ฝั่งไทย – เราประเมินว่า ผู้เล่นในตลาดจะรอจับตา คำวินิจฉัยคดีถอดถอนนายกฯ เศรษฐา ทวีสิน โดยศาลรัฐธรรมนูญ (รับรู้ในช่วง 15.00 น. เป็นต้นไป ของ วันที่ 14 สิงหาคม) ซึ่งอาจส่งผลกระทบต่อมุมมองของผู้เล่นในตลาด ต่อสถานการณ์การเมืองในประเทศ ทำให้ฟันด์โฟลว์นักลงทุนต่างชาติอาจมีความผันผวนได้ในระยะสั้นนี้ โดยต้องระวังในกรณีที่ นายกฯ ถูกถอดถอนออกจากตำแหน่ง ทำให้ต้องมีการโหวตเลือกนายกฯ ใหม่ พร้อมกับการปรับคณะรัฐมนตรี ซึ่งต้องติดตามอย่างใกล้ชิดว่า ภาพดังกล่าวจะส่งผลกระทบต่อแนวโน้มการเบิกจ่ายและการลงทุนของภาครัฐ รวมถึงนโยบายสำคัญของรัฐบาล อย่าง Digital Wallet หรือไม่

สำหรับ แนวโน้มของค่าเงินบาท เรามองว่า โอกาสผันผวนอ่อนค่าของเงินบาทยังคงมีอยู่ โดยการแข็งค่าของเงินบาทในช่วงที่ผ่านมานั้น ก็ได้แรงหนุนจากทั้งฟันด์โฟลว์นักลงทุนต่างชาติและโฟลว์ธุรกรรมขายทำกำไรทองคำพอสมควร ทำให้ ต้องจับตาประเด็นการเมืองในประเทศที่อาจกระทบต่อทิศทางของฟันด์โฟลว์ พร้อมติดตามแนวโน้มราคาทองคำ

ในส่วนเงินดอลลาร์นั้น เรามองว่า เงินดอลลาร์ยังมีโอกาสแข็งค่าขึ้น หาก 1) ผู้เล่นในตลาดลดความคาดหวังต่อการเร่งลดดอกเบี้ยของเฟด ตามภาพเศรษฐกิจสหรัฐฯ ที่ไม่ได้ชะลอตัวลงหนัก 2) ตลาดการเงินเผชิญภาวะปิดรับความเสี่ยงจากปัญหาความขัดแย้งในตะวันออกกลาง 3) สกุลเงินหลักฝั่งยุโรป ทั้งเงินยูโร (EUR) และเงินปอนด์อังกฤษ (GBP) อ่อนค่าลง จากความกังวลปัญหาการเมืองฝรั่งเศสและแนวโน้ม BOE อาจเดินหน้าลดดอกเบี้ยเพิ่มเติม

เราคงคำแนะนำว่า ผู้เล่นในตลาดควรเลือกใช้เครื่องมือในการปิดความเสี่ยงอัตราแลกเปลี่ยนที่หลากหลายมากขึ้น ท่ามกลางความผันผวนของเงินบาท รวมถึงสกุลเงินอื่นๆ ที่สูงขึ้นกว่าช่วงอดีตที่ผ่านมาพอสมควร โดยผู้เล่นในตลาดอาจเลือกใช้เครื่องมือเพิ่มเติม อาทิ Options หรือ Local Currency ควบคู่ไปกับการปิดความเสี่ยงผ่านการทำสัญญา Forward มองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 34.85-35.65 บาท/ดอลลาร์ ส่วนกรอบเงินบาทวันนี้ คาดว่าจะอยู่ที่ระดับ 35.00-35.25 บาท/ดอลลาร์

#ข่าววันนี้ #ค่าเงินบาท #ราคาทอง #ดอกเบี้ย