Krungthai GLOBAL MARKETS เผยค่าเงินบาทเปิดเช้านี้ที่ระดับ 35.98 บาทต่อดอลลาร์ “แข็งค่าขึ้นเล็กน้อย” จากระดับปิดสัปดาห์ก่อนหน้าที่ระดับ 36.06 บาทต่อดอลลาร์

นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย เปิดเผยว่า นับตั้งแต่ช่วงวันศุกร์ ที่ผ่านมา เงินบาทเคลื่อนไหวผันผวนในกรอบ sideways (แกว่งตัวในกรอบ 35.82-36.06 บาทต่อดอลลาร์) โดยมีจังหวะผันผวนไปตามทิศทางเงินดอลลาร์ ซึ่งในช่วงวันจันทร์ที่เป็นวันหยุดของตลาดการเงินไทยนั้น เงินดอลลาร์ทยอยแข็งค่าขึ้น ตามการอ่อนค่าลงของบรรดาสกุลเงินหลัก โดยเงินปอนด์อังกฤษ (GBP) เผชิญแรงกดดันฝั่งอ่อนค่า ท่ามกลางมุมมองของผู้เล่นในตลาดบางส่วนที่เชื่อว่าธนาคารกลางอังกฤษ (BOE) อาจปรับลดอัตราดอกเบี้ยนโยบายในการประชุมสัปดาห์นี้ได้ ส่วนเงินยูโร (EUR) ก็ถูกกดดันจากภาวะปิดรับความเสี่ยงของตลาดหุ้นยุโรป และคาดการณ์ของผู้เล่นในตลาดที่คาดหวังการทยอยลดดอกเบี้ยของธนาคารกลางยุโรป (ECB) นอกจากนี้ เงินเยนญี่ปุ่นก็พลิกกลับมาอ่อนค่าลงบ้าง ตามการปรับสถานะถือครองของผู้เล่นในตลาดก่อนรับรู้ผลการประชุมธนาคารกลางญี่ปุ่น (BOJ) และนอกเหนือจากปัจจัยเงินดอลลาร์ เงินบาทยังผันผวนไปตามโฟลว์ธุรกรรมทองคำ หลังราคาทองคำมีการเคลื่อนไหวผันผวนในกรอบ sideways (ปรับตัวขึ้นในช่วงคืนวันศุกร์ ก่อนที่จะทยอยปรับตัวลดลงในช่วงวันจันทร์ที่ผ่านมา)

สัปดาห์ที่ผ่านมา แม้ตลาดการเงินจะอยู่ในภาวะปิดรับความเสี่ยงและรายงานข้อมูลเศรษฐกิจสหรัฐฯ ส่วนใหญ่ก็ออกมาดีกว่าคาด แต่เงินดอลลาร์กลับไม่ได้แข็งค่าขึ้นชัดเจน หลังเงินเยนญี่ปุ่น (JPY) แข็งค่าขึ้นต่อเนื่องจากการลดสถานะ JPY-Carry Trade หรือ Short JPY

สำหรับสัปดาห์นี้ เราประเมินว่า ควรเตรียมรับมือความผันผวน จากผลการประชุมธนาคารกลางหลัก (BOJ, เฟด และ BOE) รายงานข้อมูลตลาดแรงงานสหรัฐฯ และรายงานผลประกอบการของบรรดาหุ้นเทคฯ ใหญ่ (The Magnificent Seven)

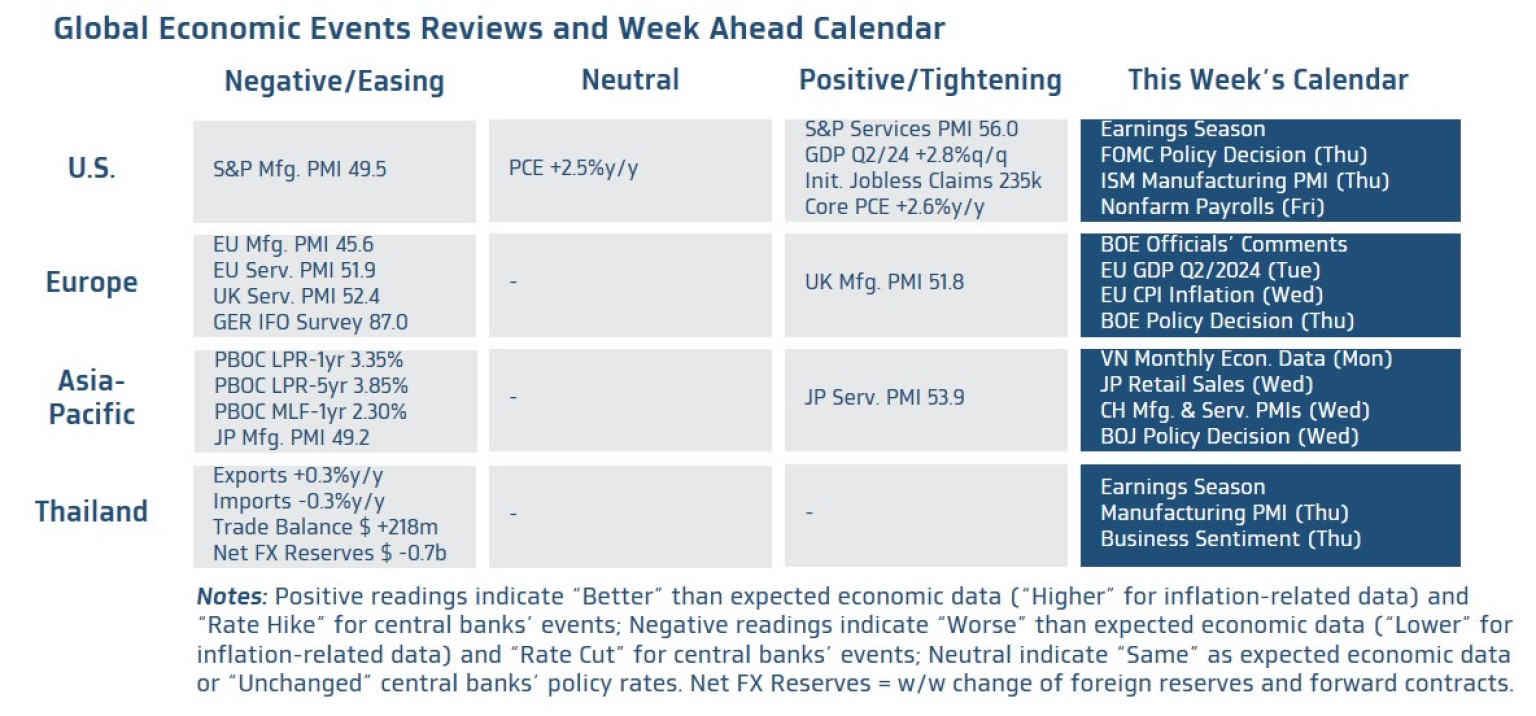

มุมมองเศรษฐกิจทั่วโลก

▪ ฝั่งสหรัฐฯ – ไฮไลท์สำคัญจะอยู่ที่ ผลการประชุม FOMC ของเฟด โดยในการประชุมครั้งนี้ เราคาดว่า เฟดอาจคงอัตราดอกเบี้ยนโยบายที่ระดับ 5.25-5.50% อย่างไรก็ดี ผู้เล่นในตลาดก็ต่างคาดหวังว่า เฟดอาจเริ่มส่งสัญญาณพร้อมทยอยลดดอกเบี้ยลงได้ในการประชุมครั้งถัดๆ ไป เช่น การประชุมเดือนกันยายน ทำให้เรามองว่า ควรระวังความผันผวนในตลาดการเงิน หากตลาดผิดหวังกับการสื่อสารต่อแนวโน้มการปรับลดดอกเบี้ยนโยบายของเฟด ซึ่งในกรณีดังกล่าว อาจเห็นเงินดอลลาร์และบอนด์ยีลด์ 10 ปี สหรัฐฯ ปรับตัวขึ้นได้ นอกจากนี้ ผู้เล่นในตลาดจะรอลุ้น รายงานข้อมูลเศรษฐกิจสำคัญของสหรัฐฯ เช่น ดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตอุตสาหกรรม (ISM Manufacturing PMI) เดือนกรกฎาคม และรายงานข้อมูลตลาดแรงงาน อย่าง ยอดการจ้างงานนอกภาคเกษตรกรรม (Nonfarm Payrolls) ยอดตำแหน่งงานเปิดรับ (Job Openings) อัตราการว่างงาน (Unemployment Rate) และอัตราการเติบโตของค่าจ้าง (Average Hourly Earnings) พร้อมกันนั้น ผู้เล่นในตลาดจะรอลุ้นรายงานผลประกอบการของบรรดาบริษัทจดทะเบียน โดยเฉพาะรายงานผลประกอบการของบรรดาหุ้นเทคฯ ใหญ่ ในกลุ่ม The Magnificent Seven อย่าง Microsoft, Meta, Amazon และ Apple ซึ่งผลประกอบการของหุ้นเทคฯ ใหญ่ดังกล่าว จะส่งผลต่อบรรยากาศในตลาดการเงินได้พอสมควร หากตลาดผิดหวังกับรายงานผลประกอบการ โดยอาจกดดันให้ตลาดการเงินยังคงอยู่ในภาวะปิดรับความเสี่ยง (Risk-Off) และหนุนให้เงินดอลลาร์แข็งค่าขึ้นต่อได้

▪ ฝั่งยุโรป – เราประเมินว่า ธนาคารกลางอังกฤษ (BOE) อาจตัดสินใจคงอัตราดอกเบี้ยนโยบายที่ระดับ 5.25% เพื่อให้มั่นใจว่าอัตราเงินเฟ้อจะชะลอลงได้ต่อเนื่องสู่เป้าหมายของ BOE หลังอัตราการเติบโตของค่าจ้างยังคงอยู่ในระดับสูงอยู่ ทว่า BOE ก็อาจตัดสินใจปรับลดอัตราดอกเบี้ยนโยบายสู่ระดับ 5.00% ได้ (เราคาดว่ามติของ BOE จะสูสีมาก หรือ เรียกได้ว่า very close call) โดยหาก BOE ปรับลดอัตราดอกเบี้ยนโยบายได้จริง และส่งสัญญาณพร้อมทยอยลดดอกเบี้ยในอนาคต ก็อาจกดดันให้เงินปอนด์อังกฤษ (GBP) ผันผวนอ่อนค่าลงได้ไม่ยาก ยิ่งหากผลการประชุม FOMC ของเฟด สะท้อนว่า เฟดยังไม่รีบปรับลดดอกเบี้ยนโยบายอย่างที่ตลาดคาดหวัง (ตลาดจะรับรู้ผลการประชุม FOMC ก่อนผลการประชุม BOE) นอกจากนี้ ผู้เล่นในตลาดจะรอประเมินแนวโน้มการดำเนินนโยบายการเงินของธนาคารกลางยุโรป (ECB) ผ่านรายงานอัตราการเติบโตเศรษฐกิจยูโรโซนในไตรมาสที่ 2 (คาดการณ์ครั้งแรก) และอัตราเงินเฟ้อ CPI ของยูโรโซน

▪ ฝั่งเอเชีย – ไฮไลท์สำคัญ คือ ผลการประชุมธนาคารกลางญี่ปุ่น (BOJ) โดยผลการประชุมของ BOJ อาจส่งผลกระทบต่อการเคลื่อนไหวของค่าเงินเยนญี่ปุ่น (JPY) ได้อย่างมีนัยสำคัญ หลังในช่วงที่ผ่านมา เงินเยนได้แข็งค่าขึ้นต่อเนื่องพอสมควร ตามมุมมองของผู้เล่นในตลาดที่เชื่อว่า BOJ อาจดำเนินนโยบายการเงินที่เข้มงวดมากขึ้น เช่น ลดปริมาณการซื้อพันธบัตรรัฐบาล หรือ แม้กระทั่งปรับขึ้นอัตราดอกเบี้ยนโยบาย ในการประชุมเดือนกรกฎาคมที่จะถึงนี้ โดยหากผู้เล่นในตลาดต่างผิดหวังกับผลการประชุม BOJ ก็อาจกดดันให้เงินเยนผันผวนอ่อนค่าลงได้ไม่น้อยกว่า 1.4% (ค่าเฉลี่ยของการอ่อนค่าของเงินเยน ในช่วงที่ตลาดผิดหวังกับผลการประชุม BOJ ในปีนี้) และสามารถหนุนให้เงินดอลลาร์แข็งค่าขึ้นได้พอสมควรในระยะสั้น นอกจากนี้ ผู้เล่นในตลาดจะรอประเมินแนวโน้มเศรษฐกิจจีน ผ่านรายงานดัชนี PMI ภาคการผลิตและภาคการบริการ ซึ่งจะสะท้อนภาพกิจกรรมทางเศรษฐกิจของบรรดาบริษัทขนาดใหญ่เป็นหลัก

▪ ฝั่งไทย – ผู้เล่นในตลาดจะรอลุ้นรายงานดัชนี PMI ภาคการผลิต และดัชนีความเชื่อมั่นภาคธุรกิจ (Business Sentiment) เดือนกรกฎาคม พร้อมรอติดตามรายงานผลประกอบการของบรรดาบริษัทจดทะเบียน

สำหรับ แนวโน้มของค่าเงินบาท เรามองว่า โมเมนตัมการอ่อนค่าเริ่มกลับมามีกำลังมากขึ้นและอาจกดดันให้เงินบาทอ่อนค่าลงทดสอบโซนแนวต้านแรกแถว 36.25 บาทต่อดอลลาร์ (โดยเฉพาะหากเงินบาทสามารถผันผวนอ่อนค่าทะลุโซน 36 บาทต่อดอลลาร์ไปได้) ทั้งนี้ ควรจับตาทิศทางเงินดอลลาร์และทิศทางราคาทองคำที่จะขึ้นกับมุมมองของตลาดต่อแนวโน้มดอกเบี้ยเฟด ขณะเดียวกัน ควรระวังความผันผวนจากทิศทางเงินเยนญี่ปุ่น และฟันด์โฟลว์นักลงทุนต่างชาติ

ในส่วนเงินดอลลาร์นั้น เรามองว่า เงินดอลลาร์อาจยังพอได้แรงหนุน หาก 1) ตลาดการเงินยังอยู่ในภาวะปิดรับความเสี่ยงจากความผิดหวังรายงานผลประกอบการ 2) ตลาดปรับลดความคาดหวังต่อการลดดอกเบี้ยของเฟดในปีนี้ และ 3) เงินเยนญี่ปุ่นอ่อนค่าลงจากความผิดหวังผลการประชุม BOJ

โดยเราคงคำแนะนำว่า ผู้เล่นในตลาดควรเลือกใช้เครื่องมือในการปิดความเสี่ยงอัตราแลกเปลี่ยนที่หลากหลายมากขึ้น ท่ามกลางความผันผวนของเงินบาท รวมถึงสกุลเงินอื่นๆ ที่สูงขึ้นกว่าช่วงอดีตที่ผ่านมาพอสมควร โดยผู้เล่นในตลาดอาจเลือกใช้เครื่องมือเพิ่มเติม อาทิ Options หรือ Local Currency ควบคู่ไปกับการปิดความเสี่ยงผ่านการทำสัญญา Forward มองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 35.80-36.50 บาท/ดอลลาร์ ส่วนกรอบเงินบาทวันนี้ คาดว่าจะอยู่ที่ระดับ 35.90-36.10 บาท/ดอลลาร์

#ค่าเงินบาท #ตลาดทุน #ข่าววันนี้ #ราคาทอง #อัตราแลกเปลี่ยน